Forex Trading lernen

Anleitung für Anfänger (+PDF)

Nutze unseren kostenlosen PDF Guide für Trading Anfänger, wenn du Forex Trading lernen möchtest. Du lernst die wichtigsten Grundlagen, Definitionen sowie Tipps & Tricks für schnellen Lernerfolg im Devisenhandel.

Möchtest du Forex Trading lernen und dir ein Nebeneinkommen aufbauen? Oder sogar einmal Vollzeit-Trader werden? Mit unserem Forex Guide machst du die ersten Schritte.

Der Trading Guide ist in vier Kapitel gegliedert und erklärt dir Schritt für Schritt den Forexhandel für Einsteiger.

Du kannst dir die komplette „Forex Trading lernen“ Anleitung auch gratis als PDF downloaden und immer wieder einmal nachlesen.

Forex Trading lernen: Was ist Forex Trading? (Teil 1)

Im ersten Teil unserer Artikelserie „Forex Trading für Anfänger“ geht es um die Vermittlung von Basiswissen zum Devisenhandel. Was ist Forex? Welche Fachbegriffe gibt es? Wie kannst du Forex handeln?

Dieser Artikel ist der erste Teil und vermittelt die Grundlagen des Forex Marktes und des Forex Tradings auf möglichst praxisnaher Ebene. Nimm dir die Zeit, die einzelnen Artikel konzentriert zu lesen, damit keine wichtigen Passagen übersehen werden, denn eines ist ganz klar:

Forex Trading ist schwer! Der Reiz des schnellen Geldes wird über 90% aller Anfänger zum Verhängnis.

Nach Abschluss dieser Module wirst du ein solides Verständnis vom Forex Trading haben und bereit sein, die Theorie in der Praxis umzusetzen.

Hast du genug von Fehltrades und Planlosigkeit?

Was ist der Forex Markt?

Im Grunde genommen ist der Forex Markt der Ort, an dem Banken, Unternehmen, Regierungen, Investoren und Händler (Trader) zusammentreffen, um mit Währungen (auch Devisen genannt) zu spekulieren oder sie zu tauschen.

Der Devisenmarkt wird auch Forex- oder Devisenmarkt bezeichnet und ist der größte und liquideste Markt der Welt mit einem durchschnittlichen Tagesumsatz von 5 Billionen Dollar.

Der Devisenmarkt ist 24 Stunden am Tag, 5 Tage die Woche geöffnet. Die wichtigsten Welthandelszentren befinden sich in London, New York, Tokio, Zürich, Frankfurt, Hongkong, Singapur, Paris und Sydney. Daraus ergeben sich drei maßgebliche Trading Sessions: Asien Session, London Session und New York Session.

Es sei darauf hingewiesen, dass es keinen zentralen Marktplatz für den Forex-Markt gibt und damit gibt es einen wesentlichen Unterschied zum Aktienhandel.

Der Handel wird stattdessen „over the counter“ durchgeführt, nicht wie bei Aktien an einem zentralen Marktplatz (Xetra, NYSE,…), auf dem alle Orders verarbeitet werden.

Forex ist ein Produkt, das von allen großen Banken quotiert wird mit nicht immer dem exakt gleichen Preis.

Die Onlinebroker nehmen Bankenquotierungen und ergänzen die Quotes um ihre eigenen Parameter (Spread), sodass sich ein Kurs ergibt. Der Broker arbeitet oft als Makler und wickelt den Handel effektiv ab, sodass du als Trader laufend kaufen und vekaufen kannst.

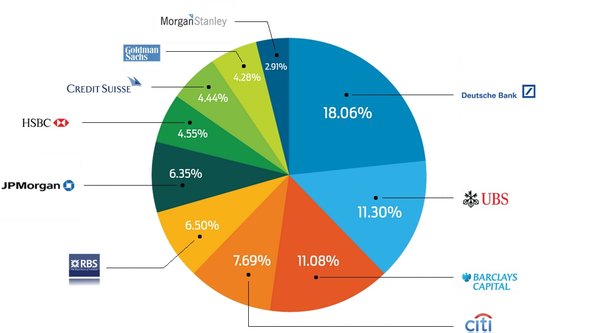

In diesem Bild sieht man die Anteile der Investmentbanken am FX Markt.

Eine kurze Geschichte zum Forex Markt:

Ein bisschen Hintergrundwissen über die Geschichte des Forex Marktes kann nicht schaden, so dass du ein wenig darüber erfahren wirst, warum Forex existiert.

Im Jahre 1876 wurde ein sogenannter Goldstandard eingeführt. Grundsätzlich hieß es, dass alle Papierwährungen mit physischem Gold unterlegt werden müssten; die Idee war, die Weltwährungen zu stabilisieren, indem man sie an den Goldpreis koppelte. Es war eine gute Idee in der Theorie, aber in der Praxis funktionierte es nicht wirklich.

Der Goldstandard wurde um den Beginn des Zweiten Weltkrieges herum fallen gelassen, da die großen europäischen Länder nicht genug Gold hatten, um die ganze Währung zu unterstützen, die sie druckten, um große militärische Projekte zu finanzieren. Obwohl der Goldstandard letztendlich fallen gelassen wurde, verlor das Edelmetall nie seinen Platz als ultimative Form des Geldwertes. Bis heute sehen wir, dass Gold in Krisenzeiten als „sicherer Hafen“ dient.

Die Welt entschied sich dann, feste Wechselkurse zu nutzen, die dazu führten, dass der US-Dollar die primäre Reservewährung war und dass es die einzige Währung sein würde, die mit Gold unterlegt war (Bretton Woods Abkommen).

Im Jahr 1971 erklärten die USA, dass sie Gold nicht mehr gegen US-Dollar tauschen würden, die in Devisenreserven gehalten wurden, was das Ende des Bretton-Woods-Systems bedeutete.

Es war dieser Zusammenbruch des Bretton-Woods-Systems, der 1976 schließlich zur größtenteils globalen Akzeptanz von variablen Wechselkursen führte. Dies war quasi die „Geburtsstunde“ des heutigen Devisenmarktes, obwohl dieser erst Mitte der 90er Jahre weitestgehend elektronisch gehandelt wurde.

Soviel zur Geschichte des Forex Marktes in Kurzform.

Nachdem wir die Grundlagen zum Forex Markt geklärt haben, wollen wir nun gezielt zum Trading kommen.

Was ist Forex Trading?

Der Forex Handel ist die Spekulation auf den Preis einer Währung gegen eine andere.

Es wird also immer in Paaren gehandelt.

Wenn du zum Beispiel glaubst, dass der Euro gegenüber dem US-Dollar steigen wird, kannst du das Währungspaar EURUSD kaufen und es dann (hoffentlich) zu einem höheren Preis verkaufen, um einen Gewinn zu erzielen.

Natürlich kannst du auch Geld verlieren, wenn der US-Dollar dann stärker wird und der EUR an Wert verliert. Es ist also wichtig, sich des Risikos bewusst zu sein, das mit dem Handel von Devisen verbunden ist und nicht nur dem positiven Ergebnis.

Warum ist der Forex-Markt so beliebt?

Hier spielt der Faktor Mensch eine wesentliche Rolle. Der Mensch ist von Natur aus gierig und unser Streben nach „mehr“ ist in westlich zivilisierten Ländern mit hohen Sicherheitsstandards besonders ausgeprägt.

Der Forexhandel bietet die Möglichkeit, Geld zu verdienen. Von zuhause oder von jedem Ort der Welt (an dem es Internet gibt). In theoretisch unbegrenzter Höhe.

Ließ diesen letzten Satz noch einmal…

Hört sich nach einem Traumjob an, oder?

– Unbegrenztes „Gehalt“ möglich

– Flexible Arbeitszeiten

– Kein Chef

– Unendlich viele Urlaubstage

– …

Forex Händler zu sein kann viele Träume erfüllen, wenn man es richtig macht.

Bleibt nur die Frage: Wann mache ich es richtig und vor allem, wie?

Wer vom Forex Trading leben möchte, braucht einen funktionierenden Plan und ein funktionierendes System, dass konstante Gewinne ermöglicht. Nur wie soll das gehen, wenn niemand weiß, wie sich der Kurs eines Forexpaares in den nächsten Sekunden, Minuten, Tagen, Wochen,… entwickeln wird?

Mit jedem Trade geht man ins Risiko. Jeder Trade bedeutet also Gewinn oder Verlust. Wer dauerhaft erfolgreich sein möchte, braucht in Summe mehr Gewinne als Verluste.

Es ist nicht leicht, dorthin zu gelangen, aber wenn man entschlossen und diszipliniert ist, kann man es schaffen.

Hier eine schnelle Liste der Fähigkeiten, die du benötigst, um Ihre Ziele im Forex Markt zu erreichen:

Fähigkeit – einen Verlust in Kauf zu nehmen, ohne emotional zu werden

Vertrauen – an sich selbst und seine Handelsstrategie

Motivation – Täglich hart zu arbeiten, um erfolgreicher Forex Trader zu werden

Disziplin – ruhig und unemotional in einem Reich der ständigen Versuchung

Flexibilität – um sich ändernde Marktbedingungen erfolgreich zu handeln

Fokus – auf die „richtige“ Strategie und die „richtigen“ Trades

Logik – den Markt aus einer objektiven und geradlinigen Perspektive betrachten

Organisation – zum Sammeln und Analysieren von Trades und Daten

Geduld – nur auf 5-Sterne-Setups mit bestem Chance-Risiko-Verhältnis zu warten

Realismus – nicht zu glauben, schnell reich zu werden und die Realität des Marktes und des Handels verstehen

Als Trader können wir die hohe Hebelwirkung und Volatilität des Forex Marktes nutzen, um schnell und mit geringem Eigenkapital zu handeln.

Doch wie oben beschrieben braucht ein Trader eine passende Trading Strategie und das richtige Mindset, um am Markt bestehen zu können.

Diese Themen werden hier auf tradingfreaks.com und in dieser Artikelserie immer wieder aufgegriffen, damit du alle nötigen Informationen für erfolgreiches Trading einsammeln und nutzen kannst.

Ein weiterer Vorteil des Forex Marktes ist, neben den 24/5 Öffnungszeiten, der einfache Zugang für Anfänger.

Du kannst in nur 5 Minuten ein Handelskonto kostenlos eröffnen und es mit geringem Kapital ausstatten. Aufgrund der hohen Liquidität im FX Handel kann man bei vielen Online Brokern ein Trading Konto ab 100 EUR eröffnen und loslegen.

Doch zuvor solltest du weitere Fragen für dich klären.

Wer handelt mit Forex und warum?

Banken – Der Interbankenmarkt ermöglicht sowohl die Mehrheit der kommerziellen Devisengeschäfte als auch große Mengen an spekulativem Handel pro Tag. Einige große Investmentbanken handeln täglich Milliarden von Dollar. Manchmal wird dieser Handel im Namen der Kunden durchgeführt, aber viel wird von Eigenhändlern gemacht, die auf eigene Rechnung handeln. Diese Jobs sind heiß begehrt, denn sie versprechen den erfolgreichen Bankenhändlern Bonuszahlungen in Millionenhöhe.

Unternehmen – Unternehmen müssen den Devisenmarkt nutzen, um Waren und Dienstleistungen aus dem Ausland zu bezahlen und Waren oder Dienstleistungen im Ausland zu verkaufen. Ein wichtiger Teil der täglichen Aktivität des Forex Marktes kommt von Unternehmen, die auf der Suche nach Devisen sind, um in anderen Ländern zu handeln. Diese Aufträge werden oftmals von Investmentbanken für die Gewerbekunden durchgeführt.

Regierungen / Zentralbanken – Die Zentralbank eines Landes kann eine wichtige Rolle auf den Devisenmärkten spielen. Sie können eine Zunahme oder Abnahme des Wertes der Währung ihrer Nation verursachen, indem sie versuchen, Geldmenge, Inflation und/oder Zinssätze zu kontrollieren. Sie können ihre erheblichen Devisenreserven nutzen, um den Markt zu stabilisieren.

Hedgefonds – ca. 80% aller Devisentransaktionen sind spekulativer Natur. Das bedeutet, dass die Person oder Institutionen, die die Währung gekauft oder verkauft hat, nicht die Intention hat, die Währung tatsächlich zu übernehmen; stattdessen wurde die Transaktion mit der alleinigen Absicht durchgeführt, über die Preisbewegung dieser Währung zu spekulieren. Retail Trader (du und ich) sind im Vergleich zu den großen Hedge-Fonds unbedeutende Winzlinge. Selbst, wenn ein erfolgreicher Trader in Millionenkonto hat, wird er auf dem FX Markt keine Rolle spielen, da das Handelsvolumen einfach so gigantisch ist.

Einzelpersonen – Wenn du jemals in ein anderes Land gereist bist und Geld am Flughafen oder bei der Bank in eine andere Währung umgetauscht hast, hast du bereits am Devisenmarkt teilgenommen. Wenn das Geld physisch vorliegt, nennt man es Sorten (nicht mehr Devisen).

Investoren – Wertpapierfirmen, die große Portfolios für ihre Kunden verwalten, nutzen den Devisenmarkt, um Transaktionen mit ausländischen Wertpapieren zu erleichtern. Zum Beispiel muss ein Investmentmanager, der ein internationales Aktienportfolio kontrolliert, den Forex Markt nutzen, um mehrere Währungspaare zu kaufen und zu verkaufen, um für ausländische Wertpapiere, die er kaufen möchte, zu bezahlen.

Einzelhandels-Forexhändler – Schließlich kommen wir zu den Retail Tradern (du und ich). Die Branche für private Trader wächst jeden Tag. Mit der Verbreitung des Internets kamen immer Online Broker auf den Markt, die um jeden privaten Trader kämpfen. Retail Trader greifen indirekt über einen Broker oder eine Bank auf den Markt zu. Es gibt zwei Haupttypen von Retail-Forex-Brokern, die uns die Möglichkeit geben, auf dem Devisenmarkt zu spekulieren: Broker und Händler. Broker arbeiten als Vermittler für den Händler, indem sie versuchen, den besten Preis auf dem Markt zu finden und im Namen des Kunden auszuführen. Dazu erheben sie eine Provision auf den am Markt erzielten Preis. Händler werden auch als Market Maker bezeichnet, weil sie den Markt für den Händler machen und als Gegenpartei zu ihren Geschäften fungieren. Sie geben einen Preis an, zu dem sie bereit sind, zu handeln, und werden durch den Spread kompensiert, der die Differenz zwischen dem Kauf- und Verkaufspreis darstellt (mehr dazu später).

Fazit:

Die erste Lektion der Forex Trading Serie ist beendet. Du weißt nun, dass der Forexmarkt der liquideste Markt der Welt ist, du damit reich (oder arm) werden kannst und einen Online Broker als Vermittler und ausführendes Organ für deine Trades benötigst.

Jetzt hast du zwar noch keine Strategie, aber ein fundiertes Grundlagenwissen, dass wir im nächsten Kapitel weiter ausbauen werden.

Hast du genug von Fehltrades und Planlosigkeit?

Forex Trading lernen: Definitionen und Fachbegriffe (Teil 2)

In diesem Teil unserer „Forex Trading lernen“ Serie klären wir einzelne Fachbegriffe und Definitionen zum Forexhandel.

Ich weiß noch, als ich die ersten Analysen von Profitradern zu Beginn meiner Karriere gelesen habe. Ich verstand NICHTS! Wenn es dir auch so geht, ist das nicht schlimm, es wird besser;)

Der Forex Markt kommt mit seinen eigenen Begriffen und Jargon um die Ecke. Wenn du also Forex Trading lernen willst, ist es wichtig, dass Du einige der grundlegenden Forex-Terminologien verstehst, die dir ab sofort täglich begegnen werden.

Grundlegende Forex-Begriffe:

Nachfolgend erläutere ich dir die wichtigsten Begriffe zum Forex Trading:

Wechselkurs – Der Wert einer Währung, ausgedrückt in Form einer anderen Währung. Zum Beispiel, wenn EUR/USD 1,3200 ist, ist 1 Euro = 1,3200 US$ wert. Die zuerst genannte Währung ist immer 1. Ein GBPJPY von 170,00 bedeutet, dass ich für 1 GBP 170 JPY aufbringen muss.

Cross Rate – Bezeichnet den Wechselkurs zweier Währungen, die nicht die heimische Währung sind. Eine Cross Rate lässt sich errechnen, indem man z.B. Euro-US-Dollar und Euro-Yen nimmt, um den US-Dollar/Yen-Kurs zu ermitteln.

Pip – Der kleinste Schritt der Preisbewegung, den eine Währung machen kann. Auch Punkt oder Punkte genannt. Generell ist die vierte Stelle hinter dem Komma ein Pip. Bei den JPY Paaren gibt es eine Ausnahme, da ist es die zweite Nachkommastelle. Zum Beispiel: 1 Pip für EUR/USD = 0,0001 und 1 Pip für USD/JPY = 0,01.

LOT – Die Einheiten bzw Stücke, die ich von einem FX Paar kaufe, werden als LOT bezeichnet. 1 LOT entspricht 100.000 EUR. 0,1 LOT demnach 10.000 EUR, u.s.w. Wenn ich 1,0 LOT im EURUSD kaufe, bewege ich also 100.000 EUR.

Margin – Die Anzahlung, die erforderlich ist, um eine Position zu eröffnen oder zu halten. Die verwendete Marge ist der Betrag, der zur Aufrechterhaltung einer offenen Position verwendet wird, während die freie Marge der Betrag ist, der für die Eröffnung neuer Positionen zur Verfügung steht. Mit einem Margin-Guthaben von 1.000 EUR auf deinem Konto und einer Margin-Anforderung von 1%, um eine Position zu eröffnen, kannst du eine Position im Wert von bis zu 100.000 EUR kaufen oder verkaufen. Dies ermöglicht es einem Trader, sein Konto bis zu 100-mal oder bei einem Leverage Ratio von 100:1 zu nutzen.

Hebelwirkung – Der Hebel bezeichnet das Verhältnis von Eigenkapital und Fremdkapital. Im klassischen FX Handel setze ich pro Trade nur einen geringen Teil meines eigenen Geldes ein und bekomme das restliche Kapital vom Broker gestellt. Dafür hinterlege ich, wie zuvor beschrieben, eine Sicherheitsmargin. Wenn ich ein 1000 EUR Tradingkonto habe und im EURUSD 0,1 LOT handel, dann behält der Broker ca. 2% Margin ein. Er blockiert also 20 EUR meines verfügbaren Kapitals. Da ich bei 0,1 LOT aber 10.000 EUR bewege, bekomme ich 9980 EUR Fremdkapital von ihm zur Verfügung gestellt. Wenn ich nun mit meinem EURUSD Trade 50 EUR Gewinn mache, entspricht das, bezogen auf mein eingesetztes Kapital, einer Rendite von (50/20×100=) 250%. Bezogen auf das Tradingkonto sind es 5% Rendite (50/1000×100). Je höher der Hebel, desto mehr Fremdkapital bekommst du vom Broker und desto höher können Gewinn und Verlust ausfallen.

Um den verwendeten Hebel zu berechnen, dividierst du den Gesamtwert der offenen Positionen durch den gesamten Marginsaldo auf deinem Konto. Wenn du z.B. 10.000 EUR Margin auf deinem Konto hast und 1 Lot EUR/JPY (100.000 Einheiten der Basiswährung) für 100.000 EUR eröffnest, ist dein Hebel (Leverage Ratio) 10:1 (100.000 / 10.000).

Wenn das Konto eines Traders unter den Mindestbetrag fällt, der für die Aufrechterhaltung einer offenen Position erforderlich ist, erhält er einen „Margin Call“, der ihn dazu auffordert, entweder mehr Geld auf sein Konto einzuzahlen oder die offene Position zu schließen. Die meisten Broker schließen einen Handel automatisch, wenn das Margin-Guthaben unter den Betrag fällt, der für die Offenhaltung des Handels erforderlich ist. Der Betrag, der für die Aufrechterhaltung einer offenen Position erforderlich ist, hängt vom Broker ab und könnte 50% der ursprünglichen Marge betragen, die für die Eröffnung des Handels erforderlich ist.

Spread – Die Differenz zwischen dem Verkaufskurs und dem Kaufkurs oder dem Geld- und Briefkurs. Wenn z.B. EUR/USD Kurse 1,3200/03 lauten, ist der Spread die Differenz zwischen 1,3200 und 1,3203 oder 3 Pips. Du siehst in der Regel zwei Preise bei deinem Broker pro Fx Paar. Beim Spread handelt es sich also um Kosten, die ersteinmal verdient werden müssen.

Die wichtigsten Forex-Paare und ihre Spitznamen:

Kurioserweise haben einzelne Währungen einen Spitznamen, den Analysten gerne verwenden.

USD = Greenback

GBP = Sterling oder Pound

GBP/USD = Cable

CAD = Loonie

NZD = Kiwi

AUD = Aussie

CHF = Swissy

Wenn du in Zukunft Analysen oder Kommentare auf Seiten wie Bloomberg ließt, weißt du ab sofort, welche Währung gemeint ist.

Forex Trading lernen: Positionen eröffnen – Wie gehe ich long und short? (Teil 3)

Im vorletzten Teil der Forex Trading lernen Serie gehen wir tiefer ins Detail und schauen, wie du einen Trade eröffnest.

Da du im Forex Trading auf steigende und fallende Kurse spekulieren kannst, musst du wissen, wie du welche Handelsrichtung einnimmst.

Ebenso ist es wichtig zu wissen, dass Kurse in Preisnotierung (EUR/USD) oder Mengennotierung (USD/EUR) angegeben werden können. Der Kurs ist natürlich der gleiche, die Darstellungsweise ist lediglich umgekehrt.

Der Wechselkurs zweier Währungen wird in einem Paar notiert, wie z.B. EURUSD oder USDJPY. Der Grund dafür ist, dass man bei jedem Devisengeschäft gleichzeitig eine Währung kauft und eine andere verkauft.

Wenn ich den EUR/USD long handeln will, setze ich auf einen steigenden EUR gegenüber dem USD und kaufe das Paar. Ich drücke also auf den Kaufen (Buy) Button.

Will ich den EUR/USD Short handeln, setze ich auf einen fallenden EUR und verkaufe das Paar. Ich drücke also auf den Verkaufen (Sell) Button.

Wenn ich den EURUSD long handel, dann kaufe ich also den EUR und verkaufe zeitgleich den USD.

Wenn ich den GBPJPY long handel, dann kaufe ich den GBP und verkaufe zeitgleich den JPY. Ich setze als auf einen steigenden GBP und einen abwertenden JPY.

Die erste Währung des Paares, die sich links vom Schrägstrich befindet, wird als Basiswährung bezeichnet, und die zweite Währung des Paares, die sich rechts vom Schrägstrichmarkt befindet, wird als Gegen- oder Kurswährung bezeichnet.

Hier noch einmal die grafische Darstellung.

Der Spread wird vom Broker festgelegt und kann von Anbieter zu Anbieter variieren. Es sind Kosten, die du als Trader zu tragen hast, weshalb ein Brokervergleich sehr lohnenswert sein kann. Weitere Kosten wie Kommission oder Ordergebühren sind im Forex Trading unüblich. Wer Positionen aber über Nacht hält, muss mit Finanzierungskosten (Swap) rechnen.

Wie bestimme ich die richtige Positionsgröße?

Erfolg und Misserfolg im Trading liegen oft sehr nah beieinander. Damit du nicht mit zwei Fehltrades dein komplettes Konto vernichtest, solltest du das Risiko so klein wie möglich halten.

Hier kommt die Positionsgröße, also die LOT Anzahl ins Spiel. Mache dir noch einmal bewusst, dass du mit 1 LOT 100.000 Einheiten der jeweiligen Währung bewegst! Das ist sehr viel Geld.

Bei 1 LOT bringt eine Veränderung von 1 Pip (vierte Nachkommastelle) schon spürbare Veränderungen in deinem Tradingkonto.

Besonders für Anfänger, die Forex Trading lernen wollen, macht es Sinn, mit einem Positionsgrößenrechner zu arbeiten.

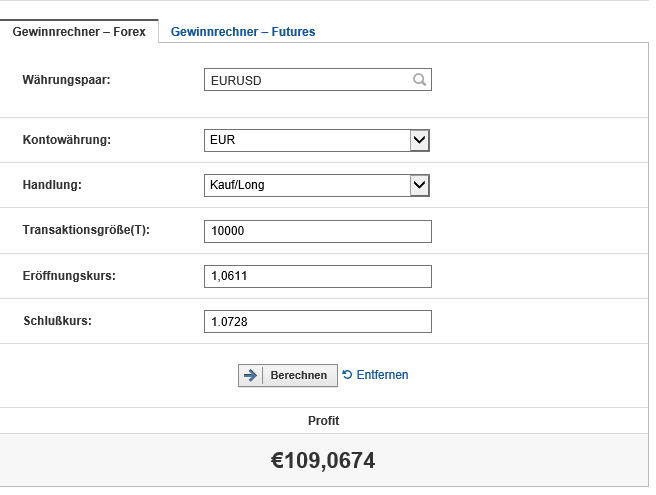

Investing.com stellt einen Rechner kostenlos zur Verfügung.

Investing.com stellt einen Rechner kostenlos zur Verfügung.

Die Wortwahl „Profit Calculator“ finde ich allerdings nicht gut, denn du solltest nicht deinen möglichen Gewinn, sondern den Verlust kalkulieren.

Wenn du den Rechner benutzt, musst du die Einheiten/Stückzahl angeben und nicht die LOT Größe. Dabei hilft dir folgende Umrechnung:

1 LOT = 100000 Einheiten; 0,5 LOT 50000 Einheiten, 0,01 LOT = 1000 Einheiten, usw.

Anhand des Bildes erkennst du, dass du mit 1 LOT im EURUSD und einem potenziellen Gewinn von 20 Pips bereits 161,54 EUR Gewinn machst.

Ist das viel?

Nun, wenn dein Konto 1000 EUR groß ist, ja. Wenn dein Konto 100.000 EUR groß ist, eher nicht.

Denke daran, dass du bei -20 Pips bereits 161,54 EUR verloren hättest. Niemand weiß, ob ein Trade gut oder schlecht verläuft. Es entscheidet nicht der Trader mit seinem Wunschdenken, sondern der Markt. Du handelst lediglich Wahrscheinlichkeiten.

Du musst also immer deinen Kontostand in Betracht ziehen, um die richtige Positionsgröße zu ermitteln. Dabei solltest du, besonders als Anfänger, pro Trade nie mehr als 1% deines Kapitals riskieren.

Wenn du also 1000 EUR Kapital hast und 1% riskieren willst, dann sind das maximal 10 EUR Verlust im folgenden Trade. Mit einer kleinen Positionsgröße von z.B. 0,01 Lot hast du aber genug „Luft“ für den Trade, nämlich ca. 50 Pips.

Dazu aber mehr im Rahmen der Strategieentwicklung.

Wann mache ich Gewinn? Wann mache ich Verlust?

Wenn du einen Trade eingehst, hast du in der Regel eine Marktmeinung. Der EUR steigt jetzt, weil… oder: der USD fällt jetzt, weil…

Du möchtest von dieser Marktmeinung profitieren und gehst entsprechend Long oder Short.

Nehmen wir an, du handelst im EURUSD und gehst bei 1,2400 mit 0,1 LOT long. Damit bewegst du ein Volumen von 10.000 EUR in diesem Währungspaar.

Nach ein paar Stunden dreht der Kurs nach unten und notiert bei 1,2340. Du bist also 60 Pips im Buchverlust, was bei dieser Stückzahl -48,43 EUR sind.

Hast du Geld verloren? Nein, noch nicht, denn die Position ist ja noch offen. Das gute am Forex Trading ist, dass du rund um die Uhr, mit Ausnahme von Samstag und Sonntag, Positionen eröffnen und beenden kannst.

Damit hast du jederzeit die Qual der Wahl: Trade laufen lassen und hoffen, dass er noch ins Plus dreht? Oder wird es vielleicht noch schlimmer?

Generell gilt: Verluste begrenzen, Gewinne laufen lassen.

Je nach Tradingstrategie nimmst du 10-20 Pips Gewinn mit, dafür mehrmals am Tag oder in der Woche (Scalping), oder du handelst nur wenige Male im Monat und hast dafür pro Trade ein Punkteziel von 200-500 Pips.

Hier gibt es kein richtig oder falsch. Du musst herausfinden, welche Strategie zu dir passt.

Eine Strategie ist letztendlich ein Regelwerk, das dir genau sagt:

– Wann gehe ich einen Trade ein

– Wann beende ich den Trade

– Welche Form der Absicherung nehme ich

– Wann trade ich nicht

– Welche Stückzahl nehme ich

Eine Trading Strategie muss generell zu den Eigenschaften und Gegebenheiten des Traders passen.

Das braucht Zeit und Übung.

Damit du eine für dich passende Strategie findest, haben wir auf tradingfreaks.com viele Inhalte für dich bereitgestellt.

Du kannst dein neu erworbenes Wissen auf kostenlosen Demokonen ausprobieren. Damit lernst du deine Handelsumgebung kennen, riskierst aber kein eigenes Geld, da es lediglich „Spielgeld“ ist.

Hier geht es zur Brokerwahl.

Forex Trading lernen – Was kann mit Daytrading verdienen? (Teil 4)

Welche monetären Möglichkeiten dir Daytrading oder Swingtrading bieten und welche Sichtweisen extrem gefährlich sind erfährst du in diesem, letzten Teil der Artikelserie.

In dem nachfolgenden Beispiel habe ich allgemein über Daytrading Renditen und realistische Renditen geschrieben. Die Beispiele sind mit CFDs (Contracts for Difference) berechnet worden. Es passt aber genauso zum klassischen Forex Trading, da FX und CFDs in der Funktionsweise nahezu identisch sind.

Daytrading Rendite in der Praxis:

Das Schöne am Trading ist, dass du bei einem funktionierenden Handelssystem deine Positionsgröße jederzeit an deine Kontogröße anpassen kannst. Handelst du zu Beginn noch mit einem 1 CFD, weil dein Depotwert nur 5.000 EUR beträgt, dann kannst du bei Erreichen der 50.000 EUR gut und gerne mit 10 CFDs handeln.

Bei 5 CFDs und 10 Indexpunkten in die richtige Richtung, hast du bereits 50 EUR Ertrag. Sofern dein Tradingsetup nachhaltig funktioniert, wirst du durch das Anpassen der Positionsgrößen und dem Einhalten des Moneymanagements ein exponentielles Wachstum erreichen können.

Ein realistisches Rechenbeispiel:

Zum Zeitpunkt des „Aha-Moments“, in dem du es geschafft hast, ein duplizierbares Setup zu handeln, startest du mit 15.000 EUR und erzielst durchschnittlich eine Nettorendite (nach Steuern)von 4% pro Monat. Das ist ein vernünftig kalkulierter Wert, aber auch nur ein Durchschnitt denn nicht jeder Monat verläuft gleich.

Hier ist das Ergebnis

Quelle: www.zinsen-berechnen.de

Hier siehst du einmal die macht des exponentiellen Wachstums. Die sukzessive Erhöhung der Positionsgrößen ist hier noch nicht mal zwingend berücksichtigt und bietet weiteren Spielraum.

Doch dieses Szenario ist ein Luxusszenario, denn die größte Hürde wird es immer sein, ein funktionierendes Handelssystem zu erschaffen, dass zu deinem Konto, deinem Finanzinstrument und deiner Persönlichkeit passt. Anders formuliert:

„Die erste Million ist die Schwierigste! Danach wird es beinahe ein Selbstläufer.“

Natürlich startest du dein Trading Erlebnis mit der großen Euphorie, schnellstmöglich reich zu werden. Doch das wird nicht funktionieren. Harte Arbeit und ein klarer Plan sind unabdingbar!

Wenn du wissen möchtest, wie es mir in meinem ersten Jahr als Trader ergangen ist, findest du hier den Artikel.

Du findest auf unserer Seite zahlreiche Hilfsmittel, um erfolgreicher Trader zu werden. Starte dazu mit unseren weiteren Trading PDFs.

Hast du genug von Fehltrades und Planlosigkeit?